L’auto-entrepreneur ACRE (Assistance to Business Creators and Takers) est un régime d’exemption partielle des cotisations sociales destiné à encourager l’esprit d’entreprise .

Anciennement connue sous le nom de « ACCRE », cette aide permet à certains auto-entrepreneurs de bénéficier d’un coup de pouce très appréciable au cours de leurs 4 premiers trimestres civils d’activité .

A lire en complément : MBTI

Depuis son introduction, ACRE a subi plusieurs réformes successives — et il peut être difficile de s’y retrouver !

Dans cet article, nous vous proposons un aperçu complet de l’auto-entrepreneur ACRE :

A lire aussi : Choisir sa plateforme de livraison : critères pour livreurs en 2023

- Qu’est-ce que l’ACRE ?

- Quel est l’impact de la réforme de 2020 sur les auto-entrepreneurs qui ont démarré leur entreprise en 2018 ou 2019 ? À propos des micro-entreprises ?

- Dans quelles conditions pouvons-nous bénéficier de l’ACRE ?

- Quels sont les tarifs ACRE pour les indépendants en 2021 ? Combien de temps cette aide dure-t-elle ?

- Quelles sont les étapes à suivre avec Urssaf pour obtenir l’ACRE ?

Réponse rapide : ACRE permet à certains nouveaux entrepreneurs indépendants (jeunes de 18 à 25 ans, demandeurs d’emploi, bénéficiaires de minima sociaux,…) de bénéficier d’une réduction de 50 % de leurs cotisations sociales au cours de leurs 4 premiers trimestres civils d’activité .

Pour pouvoir en bénéficier pleinement, le revenu annuel de leur micro-entreprise (chiffre d’affaires après réduction) ne doit pas dépasser le PASS (41 136€ en 2021).

Plan de l'article

- L’auto-entrepreneur ACRE en 2021 : une exemption beaucoup moins avantageuse qu’auparavant

- Quels auto-entrepreneurs peuvent bénéficier de l’ACRE en 2021 ? 3 conditions à remplir

- Quels sont les taux de cotisation de l’ACRE indépendant en 2021 ?

- Un coup de pouce pour démarrer votre entreprise

- Autoentrepreneur ACRE : quels taux de cotisation sociale en 2021 ?

- Durée de l’ACRE : support valable pendant 4 trimestres civils

- Exonération réduite en cas de revenus élevés

- ACRE ne s’applique pas aux autres dépenses de l’auto-entrepreneur

- ACRE peut-il être associé à d’autres aides ?

- Autoentrepreneur : quelles démarches avec Urssaf pour demander à bénéficier de l’ACRE ?

- ACRE dans Micro Enterprise : Foire aux questions

- Questions sur l’auto-entrepreneur ACRE 2021

- Qu’est-ce que l’auto-entrepreneur ACRE ?

- Quelles conditions doivent être remplies pour l’auto-entrepreneur qui souhaite bénéficier de l’ACRE ?

- Comment faire une simulation ACRE ?

- Quels sont les taux de l’ACRE pour les indépendants en 2021 ?

- Quand et comment puis-je demander un ACRE ?

- Qu’advient-il d’ACRE si une auto-entreprise cesse ?

- J’ai créé mon auto-entreprise en 2019. Mon exemption va-t-elle diminuer ?

- J’ai déjà bénéficié de l’ACRE par le passé. Puis-je bénéficier à nouveau de mon auto-entreprise ?

- Problèmes liés à la réforme ACRE 2020

- J’ai commencé mon activité en 2019, mais j’ai déclaré par erreur un début d’activité en 2020. Que puis-je faire ?

- J’ai déclaré un début d’activité en 2019, mais mon entreprise n’a été enregistrée qu’en 2020. Quel est l’impact sur ACRE ?

- Les nouveaux auto-entrepreneurs peuvent-ils encore bénéficier de 3 ans d’ACRE ?

- Questions relatives aux autres aides des indépendants

- Questions sur l’auto-entrepreneur ACRE 2021

- CONCLUSION

L’auto-entrepreneur ACRE en 2021 : une exemption beaucoup moins avantageuse qu’auparavant

Réforme ACRE 2020 : une aide moins généreuse que l’ACCRE, désormais réservée à certains indépendants

Le 1er janvier 2019, ACCRE (Assistance à Les créateurs ou preneurs d’entreprises sans emploi) ont disparu au profit de l’ACRE (Assistance to Business Creators and Takers).

Autrefois réservée aux jeunes, aux demandeurs d’emploi et aux bénéficiaires de certaines aides sociales, cette aide s’est étendue à tous les entrepreneurs .

Tous les travailleurs indépendants pourraient alors bénéficier d’une exonération importante de leurs cotisations sociales, pendant une période de dérogation de 3 ans. Ce bonus leur a été accordé automatiquement : ils n’ont pas eu besoin de faire la demande.

Mais c’est fini : par un décret signé le 20 novembre 2019 (1), le système ACRE pour les auto-entrepreneurs a fait l’objet d’une refonte complète, entrée en vigueur le 1er janvier 2020 .

Conditions restreintes, exemption inférieure, dossier à dossier… Les particuliers qui démarrent leur micro-entreprise à partir de cette date bénéficient de beaucoup moins d’avantages une aide généreuse qu’elle ne l’était auparavant.

Voici les changements concernant l’ACRE pour les entrepreneurs indépendants qui démarrent leur entreprise après le 1er janvier 2020 :

- durée : ACRE n’autorise désormais une exonération partielle des charges sociales que pendant la première année d’activité , par rapport aux trois premières années précédentes

- les taux d’exemption : ils ont été révisés à la baisse et ne sont plus que de 50 ; % (contre 75 % la première année précédente) ;

- le nombre de bénéficiaires : seuls certains entrepreneurs indépendants (demandeurs d’emploi, bénéficiaires de certains minima sociaux, jeunes de 18 à 25 ans,…) sont éligibles ;

- les étapes à suivre : l’obtention de cette aide n’est plus automatique .

Si le gouvernement explique qu’il voulait endiguer les effets exceptionnels et ne pas donner trop beaucoup d’avantages pour les auto-entrepreneurs par rapport à d’autres actifs, c’est sans doute aussi une volonté d’économiser de l’argent en mettant fin à un système jugé trop généreux .

Retrouvez dans le tableau ci-dessous les principaux impacts de la réforme ACRE 2020 :

|

Différences de l’Acre auto-entrepreneur entre 2019 et 2020-2021 |

||

|---|---|---|

|

Auto-entrepreneur ACRE en 2019 |

Auto-entrepreneur ACRE en 2020-2021 |

|

|

Durée |

3 ans (12 trimestres) |

1 an (4 trimestres) |

|

Taux |

75 % — 25 % — 10 % |

50 % |

|

bénéficiaires |

Tous les auto-entrepreneurs |

Jeunes, chômeurs,… |

|

Obtention |

Automatique |

Sur demande |

Attention : ACRE ne s’applique pas entièrement pendant un an, mais pendant 9 à 12 mois .

En effet, le L’auto-entrepreneur peut bénéficier de cette exemption pendant le premier trimestre civil de son activité (0 à 3 mois) et pendant les trois trimestres civils suivants (9 mois).

Nous vous en dirons plus dans la suite de l’article !

Avant d’examiner en détail les impacts de cette réforme sur les nouvelles entreprises autonomes, nous vous présenterons ses conséquences sur les auto-entreprises lancées en 2018 ou 2019, qui bénéficient déjà d’ACRE .

Lire aussi : Acre 2020 : entrée en vigueur de la réforme — Autoentrepreneur.urssaf.fr

Le décret du 20 novembre 2019 introduit également un régime transitoire pour les auto-entreprises créées avant le 1er janvier 2020.

Pas de changement concernant la durée de l’ACRE : ils bénéficient toujours d’une exemption dégressive sur 3 ans .

En revanche, les taux d’exemption ont été réduits pour les travailleurs indépendants entrant dans leur deuxième ou troisième période d’exemption. Ils seront donc soumis à des taux de cotisations sociales plus élevés que prévu.

Bon à savoir : Le taux ACRE réduit appliqué à votre entreprise le 1er janvier 2020 reste valable jusqu’à la fin de la période d’exemption.

![]()

Vous avez créé votre propre entreprise en 2019

Vous serez impacté par la réforme dès la deuxième année d’ACRE .

Vous bénéficiez ainsi d’une exemption de :

- 75 % pour la première période (sans changement) Vous conservez le bénéfice de l’exemption tel qu’il était prévu avant la réforme, jusqu’à la fin du troisième calendrier le quart suivant celui au cours duquel vous avez créé votre micro-entreprise . Par exemple, si vous avez démarré votre entreprise en août 2019, vous bénéficierez de cette exemption jusqu’au 30 juin 2020 ;

- 25 % pour la deuxième période (contre 50 % en vertu de l’ancienne réglementation), c’est-à-dire au cours des quatre prochains trimestres ;

- 10 % pour la troisième période (contre 25 % en vertu de l’ancienne réglementation), c’est-à-dire au cours des quatre prochains trimestres.

À partir de la quatrième période, les taux de cotisation de common law s’appliqueront.

Trouvez les taux de cotisation sociale qui s’appliqueront en consultant le tableau ci-dessous :

|

Début de l’activité en 2019 : taux de cotisation sociale de l’auto-entrepreneur bénéficiant de l’ACRE après la réforme de 2020 |

|||

|---|---|---|---|

|

Nature de votre entreprise |

Deuxième période exemption de 25 % Impact de la réforme |

Impact de la réforme sur l’exemption de 10 % |

|

|

Activités d’achat-revente, de restauration et d’hébergement (BIC) |

3,2 % |

9,6 % |

11,6 % |

|

Fourniture de services commerciaux ou artisanaux, activités libérales et autres activités relevant du BNC |

5,5 % |

16,5 % |

19,8 % |

|

Location meublée touristique classée |

1,5 % |

4,5 % |

5,4 % |

Rappel : chaque période correspond à 4 trimestres civils .

![]()

Exemple

Alexandra a créé son self-business artisanal en septembre 2019. Il bénéficie de l’ACRE.

- Sa première période d’activité s’étend de septembre 2019 au 30 juin 2020

- Sa deuxième période d’activité s’étend du 1er juillet 2020 au 30 juin 2021 ; ;

- Sa troisième période d’activité s’étend du 1er juillet 2021 au 30 juin 2022 .

Quelles seront les conséquences de la réforme sur les taux de cotisation sociale ?

- Du 1er janvier au 30 juin 2020 (fin de la première période) : malgré la réforme, il continue de bénéficier d’une exonération de 75 % de ses cotisations sociales. Le taux applicable sera donc de 5,5 % ;

- Du 1er juillet 2020 au 30 juin 2021 (deuxième période) : il ne bénéficie que d’une exemption de 25 % (contre 50 % en l’absence de réforme). Le taux applicable sera donc de 16,5 % ;

- Du 1er juillet 2021 au 30 juin 2022 (troisième période) : il ne bénéficie que d’une exemption de 10 % (contre 25 % en l’absence de réforme). Le taux applicable sera donc de 19,8 %.

![]()

Vous avez créé votre propre entreprise en 2018

Vous avez créé votre auto-entreprise en 2018 et bénéficié de ce que l’on appelait alors « ACCRE » ?

Vous allez être impactés par la réforme à partir de la troisième période d’exemption :

- 75 % pour la première période (sans changement), c’est-à-dire les 4 premiers trimestres d’activité

- 50 % pour la deuxième période (sans changement), c’est-à-dire les quatre prochains trimestres ;

- 10 % pour la troisième période (contre 25 % en vertu de l’ancienne réglementation), c’est-à-dire les 4 trimestres suivants.

À partir de la quatrième période, les taux de cotisation « classiques » s’appliqueront.

Vous trouverez un résumé des taux de cotisation sociale en vigueur dans le tableau ci-dessous :

Début de l’activité en 2018 : taux de cotisation sociale de l’auto-entrepreneur bénéficiant de l’ACRE après la réforme de 2020

Nature de votre entreprise

Exemption de 75% pour la première période

Deuxième

Exemption de 50%période

Impact de la réforme sur l’exemption de 10 %

Activités d’achat-revente, de restauration et d’hébergement (BIC)

3,2 %

6,4 %

11,6 %

Fourniture de services commerciaux ou artisanaux, activités libérales et autres activités relevant du NLC

5,5 %

11 %

19,8 %

Tourisme classé Location meublée

1,5 %

3 %

5,4 %

Rappel : chaque période correspond à 4 trimestres civils .

![]()

Exemple

Ludovic a créé son auto-entreprise d’achat et de vente de biens en novembre 2018. Il bénéficie de l’ACRE.

- Sa première période d’activité s’étend de novembre 2018 au 30 septembre 2019 ;

- Sa deuxième période d’activité s’étend du 1er octobre 2019 au 30 septembre 2020 ;

- Sa troisième période d’activité s’étend du 1er octobre 2020 au 30 septembre 2021 .

Quel sera le les conséquences de la réforme sur les taux de cotisation sociale ?

- Du 1er janvier au 30 septembre 2020 (fin de la deuxième période) : malgré la réforme, il continue de bénéficier d’une exonération de 50 % de ses cotisations sociales. Le taux applicable sera donc de 6,4 % ;

- Du 1er octobre 2020 au 30 septembre 2021 : il ne bénéficie que d’une exemption de 10 % (contre 25 % en l’absence de réforme). Le taux applicable sera donc de 11,6 % .

Bon à savoir : si vous avez commencé votre activité en tant qu’auto-entrepreneur avant 2018, la réforme n’aura aucun impact sur votre entreprise.

Quels auto-entrepreneurs peuvent bénéficier de l’ACRE en 2021 ? 3 conditions à remplir

Bon à savoir : Nous allons maintenant intéressés par le cas des individus qui créent leur micro-entreprise et bénéficient de l’ACRE à partir du 1er janvier 2020 .

Tous les auto-entrepreneurs ne peuvent plus réclamer ACRE ! En effet, depuis le 1er janvier 2020, le champ des bénéficiaires est restreint.

Vous envisagez de démarrer votre propre entreprise ? Plusieurs conditions doivent être remplies pour pouvoir bénéficier de cet allègement des cotisations sociales :

- les conditions liées à votre situation personnelle et/ou à votre âge ;

- les conditions de revenu ;

- vous ne devez pas avoir bénéficié de l’ACRE au cours des 3 dernières années .

Situation et/ou âge pour bénéficier de l’ACRE

Le 1er janvier 2019, les conditions de statut et d’âge ont été supprimées . Tous les créateurs et acheteurs d’entreprises pourraient ainsi bénéficier de l’ACRE.

Malheureusement, ils ont été réintroduit depuis le 1er janvier 2020 , suite à la promulgation de la loi de finances pour 2020 (2).

Cette aide n’est donc désormais ouverte qu’à certains entrepreneurs indépendants : les jeunes, les chômeurs, certaines personnes handicapées, les bénéficiaires de certains minima sociaux,…

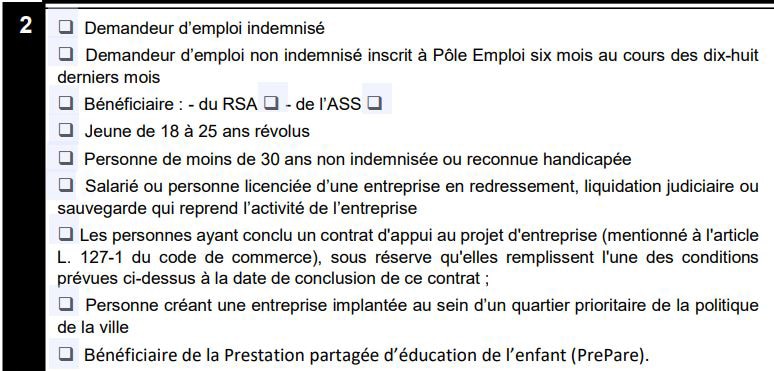

Ainsi, seuls les auto-entrepreneurs appartenant à au moins une des catégories suivantes peuvent bénéficier de l’ACRE (3) :

- les demandeurs d’emploi rémunérés (ou potentiellement indemnisables) ;

- les demandeurs d’emploi non rémunérés justifiant leur inscription au Pôle Emplois pendant au moins 6 mois au cours des 18 derniers mois ;

- les jeunes âgés de 18 à 25 ans inclus (ou jusqu’à 29 ans inclus pour les personnes handicapées ou qui ne remplissent pas les conditions d’une activité antérieure pour être éligibles aux allocations de chômage) ;

- bénéficiaires de certaines aides sociales : spécifiques allocation de solidarité (SSA), activité de revenu de solidarité (RSA) ou allocation d’attente temporaire (ATA) ;

- les personnes employées ou licenciées d’une entreprise en difficulté (pour sauvegarder la justice, en réorganisation judiciaire ou en liquidation judiciaire) qui reprennent tout ou partie d’une entreprise ;

- les personnes qui créent leur propre entreprise dans un domaine prioritaire de la politique urbaine (QPPV) ;

- les personnes ayant conclu un contrat pour soutenir le projet d’entreprise (Cape) — sous réserve de conditions ;

- bénéficiaires du supplément au libre choix d’activités (CLCA) ou de la prestation partagée pour l’éducation des enfants (PrePareP).

Bon à savoir : les auto-entrepreneurs ne sont pas les seuls à bénéficier de l’ACRE.

Ce coup de pouce est particulièrement ouvert pour :

- entreprises individuelles « classiques » ;

- conjoints collaborateurs de travailleurs indépendants qui bénéficient de l’ACRE et ne sont pas couverts par le régime microsocial. L’exonération s’applique ensuite à tous les revenus du couple ;

- aux associés/gérants d’EURL/SARL et de SAS/SASU. Toutefois, ils doivent avoir un contrôle effectif de la société (détenir plus de 50 % du capital ou être administrateur et détenir au moins 1/3 du capital) ;

- les agriculteurs qui relèvent du programme de micro-avantages agricoles (micro-BA).

Notez que l’ACRE leur sera alors automatiquement attribué s’ils sont éligibles.

Conditions de revenu

![]()

Vos revenus d’auto-entrepreneurs doivent être inférieurs au PASS (41 136€ en 2021)

Auto-entrepreneurs qui génèrent des les revenus sont également exclus du régime.

En effet, pour bénéficier de l’ACRE, votre revenu annuel d’activité doit être inférieur au plafond annuel de la sécurité sociale (PASS), soit 41 136€ en 2021.

Pour rappel, votre revenu de travailleur indépendant correspond à votre chiffre d’affaires après une réduction forfaitaire des dépenses professionnelles (de 34, 50 ou 71 %).

Ainsi, votre chiffre d’affaires annuel ne doit pas dépasser :

- 141 848€ (41 136 €/0,29 €) pour une activité d’achat-revente, de restauration ou d’hébergement ;

- 82 272€ (41 136 €/0,50) pour les services BIC, commerciaux ou artisanaux ;

- 62 327€ (41 136 €/0,66 ) pour les activités libérales (ou la fourniture de services BNC).

Bon à savoir : Si le plafond correspondant à votre activité est dépassé, vous ne pourrez plus bénéficier de cotisations sociales réduites de moitié dès le premier jour du mois ou du trimestre suivant le dépassement (en fonction de la fréquence de déclaration choisie).

Les taux de cotisation des droits communs s’appliqueront ensuite pour le reste de votre activité.

![]()

Votre chiffre d’affaires en tant que travailleur indépendant doit être inférieur aux limites de la micro-entreprise

Le statut de la micro-entreprise est assorti de plafonds de chiffre d’affaires qui dépendent de la nature de votre entreprise. Par conséquent, vous ne pourrez plus bénéficier de cette faveur si votre chiffre d’affaires dépasse ces seuils pendant deux années consécutives .

Avec ACRE, les conditions sont plus strictes : le simple dépassement de ces plafonds au cours d’une année civile vous fait perdre le bénéfice de cette exemption.

En 2021, ces seuils s’élèvent à :

- 176,200€ du chiffre d’affaires annuel pour les activités d’achat-revente, de restauration ou d’hébergement ;

- 72 500€ de chiffre d’affaires par an pour les services (BIC ou BNC) et les activités libérales.

En combinant ces deux seuils, nous obtenons les plafonds de chiffre d’affaires ACRE suivants :

- 141 848€ de chiffre d’affaires par an pour une activité d’achat-revente, de restauration ou d’hébergement ;

- 72 500 euros de chiffre d’affaires par an pour la fourniture de services BIC, commerciaux ou artisanaux ;

- 62 327 euros de chiffre d’affaires par an pour les activités libérales ou la fourniture de services BNC.

Vous ne devez pas avoir bénéficié de l’ACRE au cours des 3 dernières années

Enfin, vous ne devez pas avoir bénéficié d’ACRE au cours de vos 3 dernières années d’activité .

En bref : lorsque l’appareil ACRE se termine, il faut attendre 3 ans avant de pouvoir profitez-en à nouveau . Pour ce faire, vous devrez créer une nouvelle micro-entreprise.

Ainsi, si vous avez déjà bénéficié de ce régime (en tant que travailleur indépendant, travailleur indépendant, chef d’entreprise,…) au cours des 3 années précédant votre demande, vous ne pourrez pas en bénéficier à nouveau si vous décidez de créer une micro-entreprise.

![]()

Exemple

Marc a lancé son auto-entreprise le 1er janvier 2018. Il a pu bénéficier de l’ACRE (qui s’appelait alors « ACCRE »).

Malgré la réforme de 2020, il pourra continuer à relever de ce régime (avec toutefois une dérogation moins généreuse). La durée totale de cette aide sera de 3 ans (12 trimestres civils), à compter du début de son activité. Ainsi, l’ACRE prendra fin le 31 décembre 2020 .

S’il veut pouvoir en bénéficier à nouveau, puis il devra attendre 3 ans. Il pourra créer une nouvelle auto-entreprise à partir du 1er janvier 2024 et envoyer une demande ACRE à Urssaf.

Bon à savoir : Vous devrez également observer une période d’attente d’une année civile si vous décidez de fermer puis de recréer une nouvelle auto-entreprise.

Enfin, notez que la création de votre auto-entreprise devra correspondre à un « vrai » début d’activité : sont exclus les changements de type d’activité réalisés, les délocalisations,…

Quels sont les taux de cotisation de l’ACRE indépendant en 2021 ?

Un coup de pouce pour démarrer votre entreprise

ACRE (anciennement ACCRE) est une aide à la création d’une entreprise ouverte à certains auto-entrepreneurs, visant à encourager l’entrepreneuriat.

Depuis le 1er janvier 2020, il leur permet de bénéficier de taux de cotisation sociale réduits au début de leur activité.

Bon à savoir : En tant qu’entrepreneur indépendant, vous déclarez votre chiffre d’affaires libre d’impôt tous les mois ou tous les trimestres. Dans le même temps, vous devez payer les cotisations sociales correspondantes, calculées à un taux fixe qui dépend de la nature de votre activité. De plus, c’est l’un des principaux avantages du statut d’auto-entrepreneur : vous pouvez connaître exactement, à l’avance, le montant de vos charges sociales.

Vous bénéficiez de l’ACRE et vous avez commencé votre activité après le 1er janvier 2020 ?

Urssaf appliquera uniquement un taux de cotisation réduit à votre chiffre d’affaires en tant que travailleur indépendant. Vous pourrez ainsi bénéficier d’un taux de 50 % réduction de vos cotisations sociales .

Cette exemption partielle se poursuivra pendant toute la durée de vos quatre premiers trimestres d’activité civile, soit de 9 à 12 mois . Vous serez ensuite soumis aux taux complets du régime microsocial simplifié.

Comme vous le savez peut-être déjà, le taux de cotisation de sécurité sociale appliqué à votre chiffre d’affaires dépend de la nature de votre activité. Si vous avez créé votre auto-entreprise au 1er janvier 2020, ce taux sera égal, grâce à ACRE, à seulement :

- 6,4 % de votre chiffre d’affaires pour la vente de marchandises, la restauration et l’hébergement ;

- 11 % de votre chiffre d’affaires pour les activités de prestation de services artisanaux et commerciaux et les activités libérales.

Ensuite, lorsque la période d’exemption sera terminée, les tarifs classiques des micro-entreprises s’appliqueront :

- 12,8 % de votre chiffre d’affaires pour les ventes de marchandises activités, restauration et hébergement ;

- 22 % de votre chiffre d’affaires pour les activités de prestation de services artisanaux et commerciaux et les activités libérales.

Vous trouverez ci-dessous un tableau récapitulatif des taux ACRE en 2021 :

|

Taux de cotisations sociales pour les auto-entrepreneurs bénéficiant de l’ACRE en 2021 |

||

|---|---|---|

|

Nature de votre entreprise |

Première période (4 premiers trimestres civils) Exemption de 50% |

Périodes suivantes (prochains trimestres civils) Retour des taux classiques |

|

Activités d’achat-revente, de restauration et d’hébergement (BIC) |

6,4 % |

12,8 % |

|

Fourniture de services commerciaux ou artisanaux, activités libérales et autres activités relevant du NLC |

11 % |

22 % |

|

Location meublée touristique classée |

3 % |

6 % |

Bon à savoir : vous ne pourrez pas bénéficier pleinement de cette réduction si vos revenus d’activité se situent entre les 3/4 du PASS et 1 PASS (soit entre 30 852€ et 41 136€ en 2020 ).

Nous vous donnons plus de détails dans la suite de l’article !

Durée de l’ACRE : support valable pendant 4 trimestres civils

Il est souvent dit que l’ACRE s’applique pendant la première année d’activité de l’auto-entrepreneur. En fait, c’est plus compliqué !

La durée de l’ACRE est calculée en fonction des trimestres civils . Pour rappel, il s’agit de périodes allant de :

- du 1er janvier au 31 mars ;

- du 1er avril au 30 juin ;

- du 1er juillet au 30 septembre ;

- du 1er octobre au 31 décembre.

Ainsi, ACRE :

- commence lorsque vous créez votre activité (ou dans les semaines qui suivent, si vous n’avez pas demandé immédiatement un ACRE) ;

- se poursuit jusqu’à la fin du trimestre civil de cet événement (durée : de 0 à 3 mois ) ;

- se poursuit ensuite au cours des trois trimestres civils suivants (durée : 9 mois ).

Par conséquent, ACRE ne durera pas 1 an, mais entre 9 et 12 mois !

Prenons deux exemples :

- Si vous commencez votre activité le 1er juillet 2021 et que vous demandez immédiatement un ACRE, vous bénéficierez de cette aide pendant 12 mois (du 1er juillet 2021 au 30 juin 2022)

- Si vous commencez votre activité le 25 septembre 2021 et que vous demandez immédiatement un ACRE, vous ne bénéficierez de cette aide que pendant un peu plus de 9 mois (du 25 septembre 2021 au 30 juin 2022). En effet, le trimestre calendaire juillet-août-septembre sera presque terminé lorsque vous commencerez à bénéficier de l’ACRE.

![]()

Je veux pouvoir tirer le meilleur parti de l’ACRE : quand devrais-je commencer mon auto-entreprise ?

L’idéal est de créer votre propre entreprise au début d’un trimestre civil , afin de pouvoir en bénéficier dans son intégralité, soit :

- début janvier,

- début avril,

- début juillet,

- ou début octobre.

Vous pourrez bénéficier de cotisations sociales réduites de moitié au cours de vos 12 premiers mois d’activité . N’oubliez pas de faire une demande d’ACRE dès que vous démarrez votre auto-entreprise !

Exonération réduite en cas de revenus élevés

Pour bénéficier pleinement de l’ACRE, votre revenu de travailleur indépendant ne doit pas dépasser certaines limites. Ils sont indexés sur le plafond annuel de la sécurité sociale (PASS).

Ainsi, vous bénéficiez d’une exemption (4) :

- total si les revenus de votre entreprise sont inférieurs aux 3/4 du PASS (30 582€ en 2021) ;

- puis dégressif si vos revenus se situent entre les 3/4 du PASS et 1 PASS (entre 30 852€ et 41 136€ en 2021) ;

- et finalement zéro , si vos revenus sont supérieurs à 1 PASS (41 136€ en 2021).

Rappel : vos revenus d’entreprise correspond à votre chiffre d’affaires après une réduction d’impôt forfaitaire (de 34, 50 ou 71 % de votre chiffre d’affaires).

Ainsi, le seuil de revenu de 30 852€ représente un chiffre d’affaires hors taxes de :

- 106 386€ (30 852 €/0,29 €) pour une activité d’achat-revente, de restauration ou d’hébergement ;

- 61 704€ (30 852 €/0,5) pour les services BIC, commerciaux ou artisanaux ;

- 46 745€ (30 852 €/0,66 ) pour les activités libérales (ou la fourniture de services BNC).

Le chiffre d’affaires de 41 136€ correspond à un chiffre d’affaires hors taxes de :

- 141 848€ (41 136 €/0,29 €) pour une activité d’achat-revente, de restauration ou d’hébergement ;

- 82 272€ (41 136 €/0,50) pour les services BIC, commerciaux ou artisanaux ;

- 62 327 euros (41 136 €/0,66) pour les activités libérales (ou la fourniture de services BNC).

Regardons de plus près dans ces trois scénarios .

![]()

En cas de revenus inférieurs à 30 852€

Vous bénéficiez d’une exonération de 50 % de vos cotisations sociales .

![]()

En cas de revenus compris entre 30 852 et 41 136€

Si votre revenu annuel d’auto-entrepreneur se situe entre 30 852€ et 41 136€, l’exonération sera dégressive .

L’Administration utilisera la formule de calcul suivante (5) pour calculer le montant de l’ACRE :

Montant de l’exonération = (Cotisations dues pour un revenu égal aux 3/4 du PASS /0,25 PASS) x (PASS — revenu)

Pour 2021 , avec un PASS égal à 41 136€, nous obtenons l’équation suivante :

Montant exonéré = (Cotisations dues pour 30 852€ de revenu/10 284€) x (41 136€ — revenu)

![]()

En cas de revenus supérieurs à 41 136€

Vous ne bénéficiez plus d’aucune exemption le premier jour du mois ou du trimestre suivant le dépassement de ce seuil.

Vous serez soumis aux mêmes taux de cotisation sociale que les travailleurs indépendants ne bénéficiant plus de l’ACRE.

ACRE ne s’applique pas aux autres dépenses de l’auto-entrepreneur

Notez que l’allégement que vous pouvez obtenir par ACRE ne s’applique qu’à vos charges sociales .

Toutefois, vous devez payer, chaque mois ou chaque trimestre, d’autres dépenses en même temps que ces cotisations.

Ainsi, pour connaître le taux global qui sera prélevé sur votre chiffre d’affaires, vous devez également prendre en compte :

- Contribution à la formation professionnelle (CFP) : entre 0,1 % et 0,3 % de votre le chiffre d’affaires ;

- la taxe sur les frais de chambre consulaire : entre 0,007% et 0,83% de votre chiffre d’affaires ;

- le montant forfaitaire libéré de la taxe , si vous avez choisi cette option : entre 1 % et 2,2 % de votre chiffre d’affaires.

Attention : N’oubliez pas non plus la contribution à la propriété commerciale (CFE) ! En tant que travailleur indépendant, vous ne serez exonéré de cette taxe locale que pendant votre première année d’activité (sauf si vous bénéficiez d’autres cas d’exonération).

A lire aussi : Charges dans les micro-entreprises : un guide complet

Trouvez le montant total des frais qui seront prélevés par Urssaf au cours de vos 4 premiers trimestres civils d’activité à l’aide des deux tableaux ci-dessous.

![]()

Pas d’option pour VFL

|

charges sociales de l’auto-entrepreneur en 2021 au cours de la 1ère période avec l’ACRE (pas d’option pour VFL Les ) |

||||

|---|---|---|---|---|

|

Type d’activité |

Cotisations sociales |

Contribution à la formation professionnelle (CFP) |

Frais de chambre consulaire (TFC) |

Total |

|

Vente de biens, hébergement et restauration |

6,4 % |

0,1 % |

0,015 % (0,22 % pour l’achat/la revente par un artisan*) |

6,515 % |

|

Services d’artisanat |

11 % |

0,3 % |

0,48 %** |

11,78 % |

|

Prestations de services commerciales |

11 % |

0,2 % |

0,044 % |

11 244 % |

|

Professions libérales |

11 % |

0,2 % |

0 % |

11,2 % |

* 0,29 % en Alsace et 0,37 % en Moselle** 0,65 % en Alsace et 0,83 % en Moselle

![]()

Avec option pour VFL

|

Les charges sociales de l’auto-entrepreneur en 2021 pendant la 1ère période avec l’ACRE (avec option pour le VFL) |

|||||

|---|---|---|---|---|---|

|

Type d’activité |

Cotisations sociales |

Paiement forfaitaire de libération (VFL) |

Contribution à la formation professionnelle (CFP) |

Frais de chambre consulaire (TFC) |

Total |

|

Vente de biens, hébergement et restauration |

6,4 % |

1 % |

0,1 % |

0,015% (0,22% pour l’achat/revente par un artisan *) |

7,515 % |

|

BIC (activités artisanales) |

11 % |

1,7 % |

0,3 % |

0,48 %** |

13,48 % |

|

Prestations de services BNC (activités commerciales) |

11 % |

1,7 % |

0,2 % |

0,044 % |

12 944 % |

|

Professions libérales |

11 % |

2,2 % |

0,2 % |

0 % |

12,4 % |

* 0,29 % en Alsace et 0,37 % en Moselle** 0,65 % en Alsace et 0,83 % en Moselle

ACRE peut-il être associé à d’autres aides ?

Est-ce que vous recevez déjà certains réseaux sociaux avantages ?

Vous pourrez, sous certaines conditions, l’accumuler avec vos revenus en tant que travailleur indépendant , même si vous bénéficiez de l’ACRE :

![]()

Vous bénéficiez d’un revenu de solidarité active (RSA)

Au cours de vos 3 premiers mois d’activité, votre revenu de travailleur indépendant ne modifiera pas le calcul de votre RSA .

Ensuite, ils devront être déclarés aux FAC, qui en tiendra compte lors du calcul du montant de votre aide sociale.

![]()

Vous bénéficiez de l’allocation spéciale de solidarité (SSA)

Vous pouvez continuer à bénéficier de l’ASS pendant votre première année d’activité en tant que travailleur indépendant .

![]()

Vous bénéficiez d’une allocation d’attente temporaire (ATA)

Vous pourrez continuer à bénéficier de l’allocation d’attente temporaire (ATA) pendant les 6 premiers mois d’activité. de votre auto-entreprise.

![]()

Vous recevez des allocations de chômage

ACRE n’a aucun impact sur le chômage cumulé/micro-entreprise.

N’oubliez pas que deux choix s’offrent à vous si vous êtes dans cette situation :

- continuez à recevoir votre allocation de chômage mensuelle (ARE) . Toutefois, il sera réduit en fonction du montant de votre revenu de travailleur indépendant ;

- demander une aide à la reprise ou à la création d’entreprise (ARCE). Cela vous permettra d’obtenir 45 % du montant de vos droits restants. Vous obtiendrez cette aide en deux versements : le premier immédiatement, puis le second 6 mois après la création de votre travail indépendant, si vous êtes toujours engagé dans votre travail indépendant.

![]()

Vous bénéficiez de la prime d’activité

En tant que travailleur indépendant, vous pouvez, sous certaines conditions, bénéficier de l’activité premium.

Son montant tiendra compte de la composition de votre ménage et de ses ressources .

Vous devrez déclarer vos revenus de travail indépendant aux FAC tous les trimestres afin qu’elles puissent procéder au recalcul de vos droits.

Pour plus d’informations, n’hésitez pas à utiliser le simulateur proposé par CAF ou à consulter notre article sur la prime d’activité de l’auto-entrepreneur.

Bon à savoir : Dans certains cas (vous bénéficiez de l’AER, du RSA ou de l’ATA, vous avez entre 18 et 25 ans, vous avez plus de 50 ans et êtes inscrit au centre d’emploi,…), vous avez la possibilité de bénéficier du programme NACRE. Cela comprend une assistance pour la mise en place de votre projet, une aide financière (prêt à taux zéro de 1 000€ à 8 000€), ainsi qu’un soutien .

Autoentrepreneur : quelles démarches avec Urssaf pour demander à bénéficier de l’ACRE ?

2020 : le bénéfice automatique d’ACRE prend fin

Autre changement depuis le 1er janvier 2020 : l’avantage d’ACRE n’est plus automatique !

Il est impératif que vous postuliez auprès de l’URSSAF :

- soit au moment de votre déclaration de début d’activité en tant que travailleur indépendant ;

- soit dans les 45 jours suivant la date de réception de votre retour (la date de l’accusé de réception de votre retour attesté).

Attention : si votre demande n’a pas été soumise dans les 45 jours, vous ne pourrez pas bénéficier d’ACRE !

Bon à savoir : si vous avez démarré votre entreprise avant le 1er janvier 2020, vous n’avez pas besoin de demander un ACRE . Vous continuerez d’en bénéficier, mais avec des taux d’exemption moins avantageux.

Notez également que les travailleurs indépendants qui ne relèvent pas du système des micro-entreprises bénéficient automatiquement de l’ACRE.

Formulaire ACRE : comment l’auto-entrepreneur doit-il faire sa demande ?

Pour demander ACRE, vous devrez envoyer un fichier à l’URSSAF .

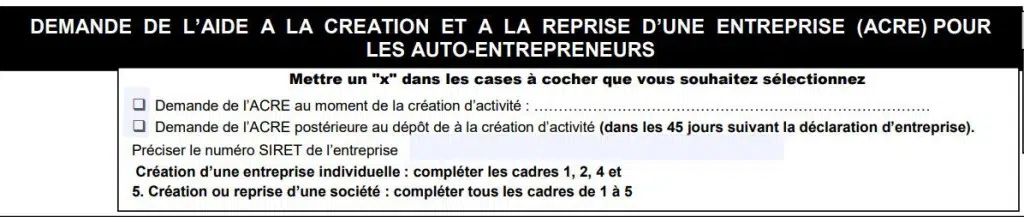

Celui-ci contiendra :

- le formulaire de demande ACRE (« demande d’aide à la création et à la reprise d’une entreprise (Acre) pour les entrepreneurs indépendants ») (un avis est joint) ;

- une copie de votre déclaration de travailleur indépendant (P0 CMB) ou de l’extrait K de votre travailleur indépendant ;

- un document justificatif prouvant que vous pouvez bénéficier de l’ACRE.

La nature de la documentation justificative doit être inclus dans votre dossier de candidature ACRE dépendra de votre situation (6) :

- Si vous êtes un demandeur d’emploi rémunéré : un avis de droit ou votre dernier document de paiement de votre ARE ;

- Si vous êtes un demandeur d’emploi indemnisable : une lettre de licenciement, accompagnée de vos 4 dernières fiches de paie ;

- Si vous êtes un demandeur d’emploi non rémunéré, mais inscrit à Pôle Emploi pour une période de 6 mois au cours des 18 derniers mois : un historique de votre inscription à Pôle Emploi ;

- Si vous bénéficiez de la SSA, du RSA ou de l’ATA : un certificat prouvant que vous êtes bénéficiaire de l’aide concernée ;

- Si vous avez entre 18 et 25 ans : un document d’identification ;

- Si vous avez entre 26 et 30 ans et que vous êtes un demandeur d’emploi non rémunéré : un certificat sur l’honneur de votre non-rémunération ou un emploi contrat accompagné de tout document attestant de sa résiliation ;

- Si vous avez entre 26 et 30 ans et êtes reconnu comme handicapé : preuve de reconnaissance d’une personne handicapée délivrée par la Commission des droits de l’autonomie des personnes handicapées (CDAPH) ;

- Si vous avez conclu un contrat pour soutenir le projet d’entreprise (Cape) : une copie de ce contrat ;

- Si vous avez créé votre auto-entreprise dans un quartier prioritaire de la police de la ville (QPPV) : justificatif de domicile ;

- Si vous bénéficiez de Prepare : une notification de droit ou le titre de votre dernier paiement .

Attention : vous n’êtes pas obligé d’envoyer des documents originaux, seulement des photocopies !

Votre dossier doit être envoyé par messagerie , via le site AutoEntrepreneur.urssaf.fr.

Vous allez mettre à jour le avec vos informations et enregistrez-les avant de les envoyer en pièce jointe. Vous pouvez également l’imprimer, le remplir et le numériser.

![]()

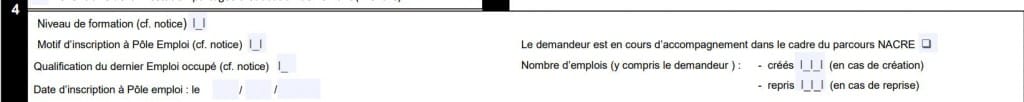

Micro-entrepreneur : comment remplir et envoyer le formulaire « Demande d’aide à la création et à la reprise d’une entreprise (ACRE) pour auto-entrepreneurs » (Cerfa 13584*02) ?

Le formulaire de demande d’exemption à ACRE 1. Remplissez le formulaire de demande ACRE est très simple à remplir.

abord, vous devez spécifier si votre demande est faite au moment de la création d’une activité, ou dans les 45 jours qui suivent. Vous indiquerez ensuite le numéro SIRET Tout d’ de votre auto-entreprise.

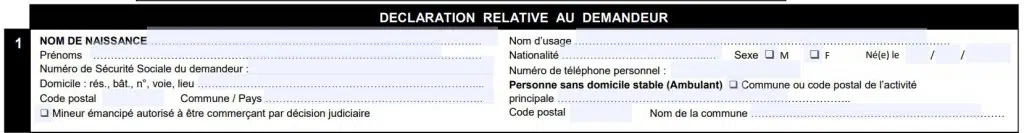

Dans le cadre 1, vous devez renseigner certaines informations personnelles vous concernant : nom, prénom, numéro de sécurité sociale, adresse,…

Dans la case 2, vous devez indiquer à quelle catégorie de bénéficiaires de l’ACRE vous appartenez : demandeur d’emploi rémunéré, jeunes de 18 à 25 ans…

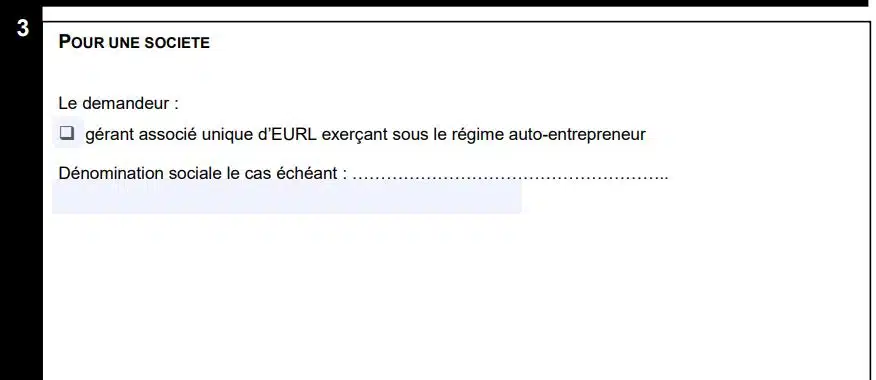

cadre #3 est réservé aux seuls gérants associés de l’EURL qui travaillent sous le régime de l’auto-entrepreneur Le . Vous ne vous inquiétez pas si vous êtes un entrepreneur indépendant « classique », dans une entreprise individuelle.

Le cadre 4 vous concerne si vous êtes à la recherche d’un emploi ou si vous reprenez l’activité d’une entreprise .

Vous fournirez certaines informations sur votre dernier emploi, la raison et la date de votre inscription à Pôle Emploi, ainsi que votre niveau de formation .

Vous devez également spécifier si vous bénéficiez du cours NACRE :

Enfin, il vous suffit de dater et de signer dans le cadre 5 . Vous attestez sur honneur que les informations fournies sont exactes et que vous n’avez pas bénéficié d’ACRE au cours des 3 dernières années années :

Vous pouvez modifier ce document depuis votre navigateur Web et l’enregistrer.

Si vous ne parvenez pas à le signer directement, vous pouvez l’imprimer, le signer, puis le numériser .

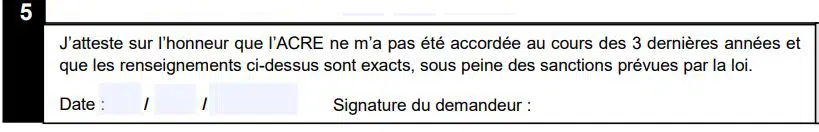

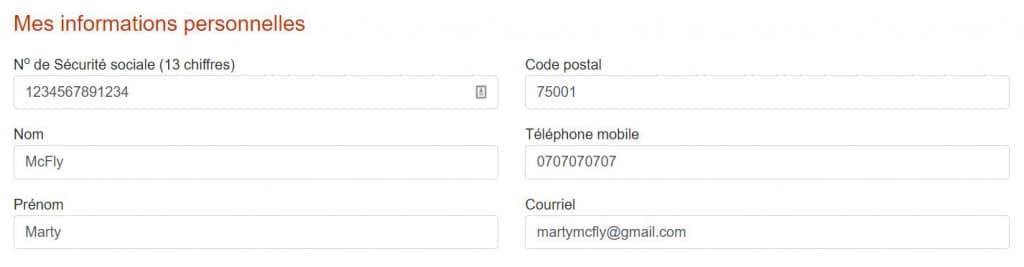

2. Envoyez le formulaire à Urssaf Allez ensuite à cette adresse.

Remplissez vos informations personnelles :

Sélectionnez ensuite le sujet « J’ai une question sur l’aide à la création d’une entreprise », écrivez un court message et ajoutez votre formulaire en cliquant sur « Ajouter une pièce jointe » puis sur « Choisir un fichier ».

Vous joindrez également une preuve de la création de votre auto-entreprise (copie du formulaire P0 CMB ou un extrait K auto-entrepreneur).

N’oubliez pas d’ajouter les autres pièces jointes nécessaires à votre demande, en fonction de votre situation (extrait K de l’auto-entrepreneur, pièce d’identité, historique des inscriptions au Pôle Emploi, reconnaissance de la personne handicapée…).

Il vous suffit de remplir un CAPTCHA et de cliquer sur le bouton Bouton « Valider ».

Bon à savoir : Vous recevrez un reçu d’inscription indiquant que votre demande a été prise en compte. Vous recevrez ensuite un certificat d’admission si votre demande d’ACRE est acceptée.

Si vous n’avez pas reçu de réponse dans le mois suivant la réception de votre demande, l’exemption ACRE est présumée acceptée par l’Urssaf.

En cas de décision défavorable, vous avez la possibilité de soumettre un différend en contactant la Commission des appels à l’amiable (ARC).

Lisez aussi : Comment puis-je postuler à ACCRE ? — AutoEntrepreneur.urssaf.fr

ACRE dans Micro Enterprise : Foire aux questions

Vous avez encore quelques questions concernant l’auto-entrepreneur ACRE ou la réforme 2020 de cet appareil ?

Voici nos réponses aux questions fréquemment posées !

Questions sur l’auto-entrepreneur ACRE 2021

![]()

Qu’est-ce que l’auto-entrepreneur ACRE ?

ACRE (Help for Creators and Takers) Company) est une aide qui permet à certains auto-entrepreneurs de bénéficier d’une réduction de leurs cotisations sociales au début de leur activité .

Ainsi, au cours des quatre premiers trimestres civils de leur activité, leur taux de cotisation sociale sera réduit de 50 % .

![]()

Quelles conditions doivent être remplies pour l’auto-entrepreneur qui souhaite bénéficier de l’ACRE ?

Depuis le 1er janvier 2020, de nouveaux critères ont a émergé pour pouvoir bénéficier de l’ACRE.

L’auto-entrepreneur qui souhaite profiter de cette réduction des cotisations doit remplir 3 conditions :

- conditions de statut et/ou d’âge : demandeur d’emploi, jeunes de 18 à 25 ans, bénéficiaire de l’aide sociale, etc.

- conditions de revenu : son chiffre d’affaires ne doit pas dépasser certains seuils ;

- il ne doit pas avoir bénéficié de l’ACRE au cours des 3 années précédant sa demande .

![]()

Comment faire une simulation ACRE ?

Il n’est pas nécessaire d’utiliser un simulateur : le calcul des économies permises par ACRE est extrêmement simple !

Dans un premier temps, vous pouvez calculer le montant de vos cotisations sociales sur une période de rapport ( mois ou trimestre) avec le taux « classique ». Ce chiffre est égal à vos ventes nettes collectées, multiplié par 12,8 % ou 22 %.

Ensuite, vous avez juste doivent diviser ce montant par deux .

Par exemple, si vous recevez un montant de cotisations sociales égal à 200€ sur un mois, vous ne paierez que 100€. Vous aurez donc économisé 100€.

Cependant, vous pouvez utiliser le simulateur de charge auto-entrepreneur Il vous permettra de connaître le montant de vos charges sociales en fonction de votre chiffre d’affaires, de la nature de votre activité et de la date de création de votre auto-entreprise.

Vous ne manquerez pas d’indiquer que votre entreprise bénéficie de l’ACRE :

![]()

Quels sont les taux de l’ACRE pour les indépendants en 2021 ?

Les taux ACRE réduits s’appliqueront pendant les quatre premiers trimestres civils de votre activité de travailleur indépendant.

Ils correspondent à la moitié des taux de cotisation « classiques » du travail indépendant .

Ils s’élèvent à :

- 6,4 % de votre chiffre d’affaires pour la vente de marchandises, la restauration et l’hébergement activités ;

- 11 % de votre chiffre d’affaires pour les activités de prestation de services et les activités libérales.

Ensuite, tout au long de la vie de votre auto-entreprise, vous serez soumis à des taux de droits communs :

- 12,8 % de votre chiffre d’affaires pour la vente de marchandises, la restauration et l’hébergement ;

- 22 % de votre chiffre d’affaires pour les activités de prestation de services et les activités libérales.

![]()

Quand et comment puis-je demander un ACRE ?

Vous devez demander un ACRE lors de la création de votre auto-entreprise, ou dans les 45 jours suivant la réception de votre déclaration de début d’activité.

Cette demande doit être transmise à l’URSSAF, accompagnée de certains documents justificatifs .

![]()

Qu’advient-il d’ACRE si une auto-entreprise cesse ?

Si l’auto-entrepreneur met fin à son avant la fin de l’ACRE, il cesse tout simplement de bénéficier de cette aide .

Pour pouvoir en bénéficier à nouveau, il devra attendre 3 ans pour créer une nouvelle micro-entreprise et soumettre une demande ACRE à Urssaf.

![]()

J’ai créé mon auto-entreprise en 2019. Mon exemption va-t-elle diminuer ?

Les bénéficiaires actuels de l’ACRE continuent de bénéficier de cette aide pendant une période totale de 3 ans (ou plus précisément 12 trimestres civils).

Néanmoins, les taux d’exonération des cotisations sociales sont réduits :

- pour la deuxième période, ils passent de 50 % à 25 % ;

- pour la troisième période, ils passent de 25 % à 10 % .

Le taux appliqué à leur chiffre d’affaires pour calculer leurs cotisations sociales va donc augmenter .

![]()

J’ai déjà bénéficié de l’ACRE par le passé. Puis-je bénéficier à nouveau de mon auto-entreprise ?

Il faut attendre 3 ans après la fin du programme ACRE pour pouvoir en bénéficier à nouveau.

Cela vaut également pour les bénéficiaires qui ne sont pas des micro-entrepreneurs.

Problèmes liés à la réforme ACRE 2020

![]()

J’ai commencé mon activité en 2019, mais j’ai déclaré par erreur un début d’activité en 2020. Que puis-je faire ?

Cette erreur peut vous coûter cher : vous bénéficierez de conditions d’exemption beaucoup moins avantageuses. Toutefois, c’est la date de début de l’activité qui doit être prise en compte (sur le formulaire P0 CMB), et non la date à laquelle vous avez soumis ce formulaire.

Problème : ACRE ne s’applique que sur une période d’un an pour les entreprises autonomes lancées après le 1er janvier 2020 .

Pour remédier à la situation, vous pouvez utiliser ce modèle de lettre proposé par le site File-PDF.fr et l’envoyer à l’Urssaf à laquelle vous faites votre rapport.

![]()

J’ai déclaré un début d’activité en 2019, mais mon entreprise n’a été enregistrée qu’en 2020. Quel est l’impact sur ACRE ?

Pour déterminer vos taux ACRE, c’est la date de début de l’activité qui est choisie. Il s’agit de la date que vous avez indiquée sur le formulaire de déclaration de début d’activité P0 CMB .

Avec un début d’activité déclaré en 2019, vous bénéficierez d’une exonération partielle de vos cotisations sociales pendant 3 ans , même si votre auto-entreprise n’a été enregistrée qu’en 2020.

![]()

Les nouveaux auto-entrepreneurs peuvent-ils encore bénéficier de 3 ans d’ACRE ?

Non : si vous avez commencé votre activité après le 1er janvier 2020, ACRE ne couvrira que vos 4 premiers trimestres civils d’activité .

Questions relatives aux autres aides des indépendants

![]()

Quelle est la différence entre ACCRE, ACRE, ARCE et ARE ?

ACRE (Assistance to Business Creators and Takers) est une aide qui vous permet de bénéficier d’une réduction des cotisations sociales au cours de vos 4 premiers trimestres civils d’activité. Il n’est ouvert qu’à certains créateurs d’entreprise.

L’ACCRE (Assistance for Unemployed Business Creators) était l’ancien nom du programme ACRE, jusqu’au 1er janvier 2019. Il n’est plus utilisé.

leur côté, l’AER et l’ARCE concernent des demandeurs d’emploi rémunérés De .

L’ARE (Return to Work Allowance) est une allocation de chômage versée sous certaines conditions par Pôle Emploi.

Au lieu de cela, son bénéficiaire peut demander à bénéficier de l’ARCE (Assistance pour la création ou la reprise d’une entreprise). Il touchera 45% du reste de ses droits aux allocations de chômage en deux versements.

![]()

Quels sont les aides à la création d’entreprises dont les auto-entrepreneurs peuvent bénéficier ?

Les auto-entrepreneurs peuvent bénéficier d’autres aides créatives entreprises, telles que :

- Aide à la création ou à la reprise d’une entreprise (ARCE) s’ils ont droit à des allocations de chômage ;

- Un nouveau soutien à la création ou à la reprise d’une entreprise (Mother of Pearl) afin de bénéficier d’une assistance structurante, d’un soutien et d’un prêt à taux zéro ;

- Les prêts honorifiques, tels que ceux offerts par le réseau Entrepreneur ;

- le Business Project Support Contract (CAPE) qui vous permet de bénéficier d’un soutien matériel et/ou financier ;

- etc.

CONCLUSION

Voilà, notre article sur l’auto-entrepreneur ACRE est terminé !

Malgré un grave coup d’avion depuis le 1er janvier 2020, cette aide reste appréciable pour ses bénéficiaires en 2021.

Il leur permet de profiter de taux de cotisations sociales réduits de moitié au cours de leurs quatre premiers trimestres d’activité. Il constituera donc un avantage significatif pour les nouveaux auto-entrepreneurs.

N’oubliez donc pas : une fois votre micro-entreprise créée, vous n’avez que 45 jours pour faire une demande d’ACRE !

![]()

Sources et textes de référence

(1) : Décret n° 2019-1215 du 20 novembre 2019 modifiant les conditions d’application de l’aide à la création et à la reprise d’une entreprise prévue à l’article L. 131-6-4 du Code de la sécurité sociale — Legifrance : réduction de la durée de l’ACRE, les taux d’exemption et la fin de l’octroi automatique

(2) : Article 274 de la loi n° 2019-1479 du 28 décembre 2019 sur le financement pour 2020 — Legifrance : réintroduction des conditions d’origine pour pouvoir bénéficier de l’ACRE

(3) : Article L5141-1 du Code du travail — Legifrance : bénéficiaires de l’ACRE

(4) : Article L161-1-1 du code de la sécurité sociale — Legifrance : exonération dégressive au-delà des revenus supérieurs aux 3/4 du PASS, nulle au-delà des revenus supérieurs au PASS

(5) : Article 2 du décret n° 2017-301 du 8 mars 2017 relatif aux méthodes de calcul et aux mécanismes d’exonération des cotisations de sécurité sociale des travailleurs indépendants non agricoles — Legifrance : formule de calcul de l’ACRE en cas d’exonération dégressive (revenu compris entre les 3/4 du PASS et le PASS)

(6) : Arrêté du 8 novembre 2007 fixant la composition du dossier de demande d’aide à la création d’une entreprise et fixant la composition du dossier de demande pour une aide financière de l’État — Legifrance : pièces justificatives à joindre à une demande ACRE

Qu’est-ce que l’ACRE ? — Urssaf.fr

Aide à la création ou à la reprise d’une entreprise (Acre) — Service-Public.fr

Avez-vous des commentaires ou des suggestions concernant notre article sur l’ACRE dans les micro-entreprises ?

Des questions qui restent sans réponse sur la réforme et les tarifs en 2021 pour les indépendants, ou sur ses conditions d’obtention ?

N’hésitez pas à interagir avec nous en vous appuyant sur la zone de commentaires ci-dessous !